本文目录一览:

【导语】

2022年上半年原料PX价格冲高,成本推涨PTA,另外PTA去库存的供需关系助力PTA价格冲高,2022年上半年PTA现货价格一度涨至2018年10月以来的高位。

关键词:PX PTA去库存PTA基差织机2022年上半年来看,PTA市场主要逻辑是:原料PX冲高→推涨PTA→PX涨幅大于PTA导致PTA生产亏损→PTA检修损失量创新高→利于PTA去库存→-PTA现货基差走强。下文将按照PTA市场的主要逻辑分别描述各部分的具体情况。

1.1市价4年内高点

2022年上半年PTA现货价格冲高至2018年10月以来的高位,处于近4年内的高位,现货均价6182元/吨,同比上涨41%。上半年现货价格区间4975-7750元/吨,价格区间高低价格同比分别上涨50%、35%,现货高低价差2775元/吨,价格高低震荡幅度63%。

成本推涨是上半年PTA价格上涨的主要驱动因素:上半年原料PX价格刷新2014年以来的高点,PTA成本水涨船高。上半年国际原油价格震荡上涨,OPEC维持计划内增产状态之下,原油供需面整体偏好,且在美联储加息初期难以迅速抑制全球高通胀的势头,原油价格一度涨至2008年以来的高位,直接推涨PX价格。另外上半年PX处于去库存状态,4-5月我国PX进口量环比、同比均呈现明显下滑趋势,在5-6月亚洲地区与美国的MX的价差较大阶段,亚洲MX销往美国,直接影响亚洲PX产量,间接影响我国PX进口量,亚洲PX价格一度涨至2014年以来的高位。综合2022年上半年PTA产业链日均价格对比,上半年布伦特原油同比上涨62%、PX CFR中国同比上涨45%、PTA市价同比上涨41%,PX与PTA的同比涨幅均在40%以上,成本因素主导上半年PTA市场。

1.2日度加工费创历史新低 月度检修损失量创历史新高

上半年原料PX涨幅大于PTA,导致上半年PTA日均加工费仅402元/吨,处于历史偏低水平。在3月上旬、6月上旬的个别异动行情中,PTA加工费一度成为负值,创造了日度加工费的历史新低。回顾PTA市场,加工费负值的主要驱动因素是市场对于PX供应减少的担忧迅速推涨了PX价格,在较短时间内PX涨幅过大,挤压了PTA加工费。比如3月上旬的7个交易日中PX价格涨幅23%,6月上旬的5个交易日中PX价格涨幅20%,PTA无法快速转嫁成本压力,PTA加工费都出现了历史性的负值。而正是因为上半年原料PX的强势,导致PTA生产亏损,助力PTA检修损失量创历史新高。

PTA加工费与PTA月度检修损失量呈现负相关性:2022年上半年PTA加工费偏低,PTA企业生产亏损,月度检修损失量创历史新高。2月330万吨PTA新产能投产,PTA供应压力增加,助力了PTA加工费回落,2月PTA加工费较1月份下跌255元/吨至369元/吨,跌幅41%。在PTA企业集体生产亏损的状态之下,3月份开始PTA企业进入大规模检修及减产阶段,PTA企业力图通过减少PTA供应量来扭转PTA生产亏损的情况,所以自3月份开始PTA月度检修损失量上升至历史高位水平。3-5月PTA月度检修损失量在171-176万吨不等,包揽了PTA月度检修损失量排行榜上的前三名,尤其是是5月份PTA月度检修损失量达到了176万吨,创造了历史新高。

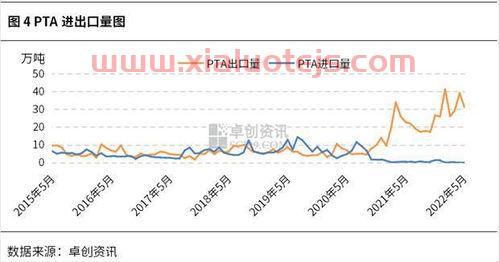

1.3进口量创历史同期新低 出口量创历史同期新高

2022年1-5月PTA进口量0.5万吨,同比下降80%,创历史同期新低,尤其是4月进口量仅0.02万吨,接近于零。2022年1-5月PTA出口量166.7万吨,同比上涨49%,创历史同期新高,尤其是1月出口量41.2万吨,创月度历史新高。我国PTA进口量创历史新低的主因是国内PTA供应充足,2020年开始PTA进入了历史上第二轮快速扩能周期,国内大型PTA新产能陆续投产的背景之下,2022年上半年新增PTA产能330万吨,国内PTA装置成本优势明显,导致进口货源缺乏市场份额及竞争力。我国PTA出口量创新高的主因是在PTA生产亏损且汇率贬值背景之下,来料加工为主的贸易方式更利于国内PTA生产企业出口PTA,我国主要PTA供应商的生产成本优势较强,在国外市场有较强竞争力。

1.4社会库存降至近3年内低位 现货价差走强至2年内高点

2022年上半年PTA出口量创新高,助力上半年PTA社会库存降至近3年内低位。按6月预估进口量0.2万吨、预估出口量32万吨计算,上半年PTA总供应量2705.9万吨,总消费量2769.3万吨,去库存63.4万吨。PTA社会库存下降的主因是上半年PTA出口量增幅较大,上半年下游对PTA的消费量下降了6.4万吨,但预估出口量上升了64.9万吨。供应面来看,上半年虽然有PTA新产能投产,但上半年PTA装置检修损失量较多,且进口量降至历史低位,上半年整体来看PTA并无供应压力。需求面来看,上半年下游聚酯端的消费量整体不温不火,二季度开始聚酯工厂大规模减产或检修,虽然上半年有部分聚酯新产能投产,但上半年聚酯端对PTA的总消费量同比微幅下降。

2022年上半年PTA社会库存下降,助力现货成交基差涨至2年内高点,参考9月期货合约,2022年6月现货月均基差174元/吨,而去年6月月均现货成交基差为-45元/吨,2022年6月现货基差较去年同期走强219元/吨。2022年上半年PTA现货去库存,市场流通现货不多,供需关系决定了PTA现货升水于期货,PTA期货合约也呈现近强远弱的反向市场结构。3-6月PTA去库存75万吨左右,利于PTA现货基差持续走强。

另外2022年PTA主力供应商更改了销售模式,增加了现货销售比例,减少了合约量比例,部分贸易商未与PTA主力供应商签订年约。在上半年每日采集现货成交量的过程中,较为直观的体现是部分中小贸易商的现货成交量较去年下降,PTA现货流量更大比例的集中于头部贸易商及主力PTA供应商,这种格局之下利于PTA卖方市场的形成,利于PTA现货维持较强的现货基差。

综合来看,成本上涨是PTA价格冲高的主因,也正是因为原料PX涨幅大于PTA涨幅,直接导致PTA企业生产亏损,间接导致PTA检修损失量创历史新高,助力了PTA去库存,因此PTA现货基差走强至2年内高点。

2.下半年行情存在回落预期

2.1成本支撑有望减弱

美联储加息周期之下,全球宽松货币政策转向,且OPEC持续增产中,原油后市面临压力。由于下半年原油趋势震荡向下,且预估PX调油需求将出现显著回落,叠加亚洲地区PX装置检修季逐步结束,下半年PX行情将跟随原油呈现震荡下滑的趋势,对PTA成本支撑也将逐步减弱。

2.2供应压力有望增加

3季度暂无PTA新产能计划投产,4季度有500万吨新PTA装置计划投产,另外有250万吨新装置可能投产,4季度PTA供应端面临较大的压力,PTA大概率重回积累库存的阶段,供应压力利于PTA行情下跌。

2.3预计需求回升缓慢

6月底主要下游涤纶长丝库存仍然处于年内高位,终端织机开机率处于近10年内的低位,下半年需求回升预期难言乐观。7月天气转热,织机开机率仍有下降可能,关注9月份织机开机率回升程度,对下半年需求预期整体呈现谨慎。

综合来看,下半年成本支撑减弱,PTA新产能投产,下游需求回升预期相对谨慎,成本及供应因素利于PTA行情下跌,将抵消需求回升的影响,下半年行情存在回落预期。

十一假期A股不开市,但没想到竟有人在淘宝上买A股,而且还“打折促销”!

10月5日,A股公司未名医药两宗共计5350万股股票在淘宝上被拍走,合计成交金额4.90亿元,每股价格约9.16元。

未名医药*股价为15.60元。算下来,这些“淘宝人”竟以5.9折的价格买到了未名医药股票。

节前最后一个交易日大涨9.86%

10月5日,在淘宝的阿里拍卖上,有两宗分别为2400万股和2950万股的未名医药股票被成功拍卖,成交价分别为2.21亿元和2.69亿元,合计成交金额4.90亿元,合每股价格9.16元。

阿里拍卖

节前最后一个交易日(9月30日),未名医药大涨9.86%,股价收报15.60元。

若按15.60元的股价和每股9.16元的拍卖成交价计算,这个十一假期,获拍者已账面浮盈约3.45亿元。

从拍卖记录来看,第一宗2400万股的获拍者为自然人刘凯莉,而第二宗2950万股的获拍者为厦门恒兴集团有限公司。拍卖信息显示,这些股票均为限售股。

事实上,未名医药的股票并不是第一次被拍卖了。阿里拍卖显示,除中止拍卖外,从2018年至今,未名医药股票已被拍卖13次。

同时,还有一场650万股的未名医药股票拍卖正在进行中,将在11月8日结束。

根据未名医药9月18日的公告,上述厦门恒兴集团有限公司曾在今年6月至8月通过京东拍卖,以2.04亿元的价格,买下未名医药控股股东的一致行动人深圳三道投资管理企业(有限合伙)持有的公司1990万股股票。

公司公告

再加上10月5日拍下的2950万股,厦门恒兴集团有限公司已合计持有4940万股未名医药股票,占公司总股本的7.48%,成为公司第三大股东。

控股股东持股已***冻结

公告显示,此次拍卖的5350万股未名医药股票均为公司控股股东北京北大未名生物工程集团有限公司(下称未名集团)持有。

目前,未名集团持有的未名医药股份均已被冻结。未名医药9月14日发布的公告显示,截至公告披露日,未名集团持有公司股份1.43亿股,占公司股份总数的21.73%,其所持有公司股份累计被法院冻结及轮候冻结1.43亿股,占其所持公司股份的***,占公司总股本的21.73%。

而除了控股股东遭遇巨大财务问题外,未名医药本身也频收监管函和问询函。

9月27日,未名医药公告,公司收到中国证券监督管理委员会山东监管局向公司及公司相关人员出具的警示函,主要是相关关联交易事项未履行董事会审议程序及信息披露义务。

7月14日,未名医药公告,公司收到深圳证券交易所上市公司管理二部的监管函,主要是2021年第一季度业绩预告与第一季度报告披露的净利润金额差异较大,未按规定及时披露业绩预告修正公告。

5月31日,未名医药公告,公司收到深圳证券交易所的年报问询函,主要涉及会计师事务所对公司2020年财务报告出具了保留意见的审计报告。

不过值得注意的是,今年上半年,未名医药交出了一份不错的“成绩单”。2021年上半年公司实现营业收入2.24亿元,同比增长65.00%;归属于上市公司股东的净利润1.38亿元,上年同期则是亏损9235.26万元。

行情表现

| 7月8日 | 收盘价 | 当日涨跌幅 | 五日涨跌幅 |

|---|---|---|---|

| PTA | 6168.00元/吨 | 1.72% | -1.88% |

品种基本面

据同花顺iFinD数据显示:

7月8日华东地区PTA现货价格报价6672.00元/吨,相较于期货主力价格(6168.00元/吨)升水504.00元/吨。

机构观点

南华期货:原油大幅反弹 逢高做缩PTA-MEG

PTA:产业与宏观动态博弈,*价格锚定原油,夜盘原油大涨,而ta跟涨势头较弱,油化工被逢高空配的共识较强,或许需要用原油再次超过5美金的涨幅才能打破这种局面。当前基差走强至450,宏观强于产业,如果原油矛盾在通胀预期和对整体需求的担忧,那么即使价格回落可能也是在高波动下震荡向下,从中期角度,相较聚酯产业的其他品种,TA向下空间较大,近期波动率较大,可适当选择做缩TA-EG价差。MEG:原油反弹后,多头止盈心态浓郁,煤化工表现普遍较弱,夜盘表现相对坚挺,负反馈加剧,连云港石化检修消息出来,低估值带来的去库预期,表现有效,不过产业无法抵抗宏观的逻辑,我们需要考虑的是,如果原油继续下跌至80美金甚至更低,毫无疑问乙二醇将会再探价格底部,即使乙二醇的击穿4000,引发更强烈的负反馈,上下游同时减产,对于产业链反而是好事,其次我们对于国内下半年需求并未果度看空,轻装上阵驱动更强。当前乙二醇价格向下驱动乏力,抄底机会不在近期,等待原油企稳,产业进一步改善的机会,近期可以选择做缩TA-EG价差。

端午假期过后,PTA期货高开高走,短短几日涨幅便超1000元/吨,上周五冲高后开始回落。大涨急跌后,PTA引起市场格外关注,是什么促成此前PTA的大幅上涨?上下游产业链现状如何?后市会如何?我们将通过本文一起探讨。

原料PX大涨

从上下游产业链的情况来看,我们认为最近PTA最近的上涨,主要是成本端PX的推动,PTA属于被动跟涨。因俄乌战争,欧美国家对俄罗斯进行制裁,导致全球原油、煤炭、天然气等商品上涨。此外,美国夏季驾驶季节即将到来,全美汽油价格创历史新高。

油品高利润,而生产PX严重亏损,美国部分炼厂选择缩减PX产量,而去调油,从而导致PX产量降低,进而从亚洲采购PX。自5月份以来,市场开始持续炒作PX有望供需偏紧,PX最近一个月上涨约300美元/吨,PX和石脑油裂解价差上涨约400美元/吨。PX的强势上涨推动PTA的上涨,而PTA跟涨幅度不及PX,PTA生产利润从盈亏平衡到亏损500元/吨。

对于后市PX能否继续推涨PTA,我们首先看看PX的供需情况。去年10月至今年3月,PX生产利润一直维持在低位,且每年3—4月份本就是检修季,在低利润的影响下,今年PX装置停产或降负荷力度较大,亚洲和国内PX开工率均降至历年同期低位。供应端的大幅收缩,也为调油需求的炒作提供了机会。

目前,随着PX生产利润大幅改善,PX生产负荷也得到明显提升,截至上周五,国内PX开工率提升至85.6%,亚洲PX负荷提升至77.1%,负荷均回升到高位。另外,九江石化90万吨装置5月投料,6月上旬已出产品,新装置也将提供新增的PX产量。伴随着PX供应的提升,在PTA开工负荷提升有限的前提下,亚洲市场的PX供需是偏向宽松的。

美国市场的PX进口需求能否改变亚洲的PX供需宽松格局?美国月度PX需求量*在18万吨左右,而我国PX每个月需求约300万吨,即使美国全部从亚洲进口PX,影响的体量也是偏小的,难以改变亚洲的供需格局。

供需不容乐观

对上游原料PX分析后,我们再来看看PTA的情况。最近两年PTA产能持续增加,行业竞争加剧,高库存低利润是行业常态,高成本装置被迫陷入长期停产。今年以来,PTA生产利润持续低迷,开工率也是一路走低,行业平均开工率从1月份的80%逐步降至5月份的73%左右。随着供应端的收缩,PTA供需在春节以后持续改善,但因上游原油和PX过于强势,而下游被疫情压制,PTA*价格跟涨上游,利润并没有得到修复。

展望后市,从长期的角度来看,PTA的投产高峰还会延续,但投产集中在今年年底以后,新装置的投产压力对年内影响微弱。中短期来看,上半年PTA装置检修过于集中,下半年PTA装置检修力度可能会缩减,行业开工率有望逐步提升。

需求方面,目前聚酯企业普遍陷入高库存和生产亏损的困境,近期有聚酯企业开始减产降负荷,聚酯对PTA的需求难有明显增量。因此,从PTA自身的情况来看,行业利润难以大幅提升,行业低迷的状态或将持续。

综上,我们认为,伴随着PX供应的提升,PX的阶段炒作或已结束,在PTA自身供需偏弱且利润偏低的背景下,PTA的价格趋势或重回原油主导,另外需要关注PTA检修、聚酯和终端织造需求的恢复进程。(作者单位:华融融达期货)

今天的内容先分享到这里了,读完本文《pta价格走势图》之后,是否是您想找的答案呢?想要了解更多pta价格走势图、淘宝网股票相关的财经新闻请继续关注本站,是给小编*的鼓励。