本文目录一览:

经济观察网

根据Wind数据,运作满5年(2017年5月之前成立)的主动权益类基金共计2105只,这些基金中,绝大部分5年来的收益为正,不过仍然有52只基金亏损。

其中,民生加银基金旗下民生加银精选以5年来亏损超26%成为垫底者。而

时间“毒药”

其中,民生加银基金旗下民生加银精选基金以亏损26.24%,成为近5年同类基金业绩排名的“队尾”。该基金业绩比较基准为沪深300指数收益率*80%+上证国债指数收益率*20%,近5年,其业绩比较基准涨幅为19.61%,同期沪深300涨幅12.49%,同期偏股混合型基金指数涨幅76%。也就是说,民生加银精选不仅跑输同期沪深300和该产品业绩比较基准,同时也垫底同类产品。

公开资料显示,民生加银精选成立于2010年,成立时为股票型基金,2015年第三季度变更为偏股混合型基金,管理费率为1.50%。2016年年底以来,这只基金的规模一直在1.10亿元至2亿元。截至2022年一季度末,民生加银精选规模仅为6100万元,个人持有比例超85%。

5年6位基金经理

此外,民生加银精选近5年间更换了6位基金经理(包括双基金经理共同管理),平均管理产品年限不足1年,例如,刘旭明自2018年9月20日任职该基金的基金经理,次年3月便离任。

由于每位基金经理的投资思路、策略和逻辑可能不同,频繁更换基金经理或会对基金的稳定运作带来一定影响。

目前管理民生加银精选的基金经理为施名轩。施名轩的简历资料显示,施名轩自2011年10月至2012年5月在方正证券研究所任行业研究员;自2012年5月至2015年3月在中信建投证券任策略分析师;自2015年3月至2017年2月在兴业证券任行业分析师;自2017年3月至2019年1月在博时基金*收益部担任权益投资经理助理。

2019年7月,施名轩加入民生加银基金公司,曾任基金经理助理,9月9日即与基金经理吴鹏飞共同管理民生加银精选基金。4天之后的9月12日,于2020年8月13日开始管理民生加银精选基金的吴鹏飞个人原因离职,该基金由施名轩独立管理。从履历看,施名轩在管理民生加银精选之前,尚未单独管理过一只基金,是一位新基金经理。

一只超10年的老基金,被产品独立投资年限不足一年的新基金经理执掌,这一现象在业内人士看来,是老基金成为了新人的“练手基”。

从该基金经理持仓来看,其2021年9月上任,同年四季度十大重仓股中出现了消费赛道白酒龙头贵州茅台,仅过去三个月,次年一季度,贵州茅台便消失在十大重仓中,取而代之的是科技赛道龙头宁德时代,彼时宁德时代虽有所下跌,但其估值仍处较高位置,随后宁德时代因业绩披露不及预期等多重因素而股价下探。

对比2021年四季度末和今年一季度末的十大重仓股来看,该基金前十大重仓股“换血”七只。

平均换手率达1287.47%

十大重仓股换七只,大幅度的调仓背后,可以看到该基金的换手率非常高;而且高换手率在这只基金身上,并非从该基金经理上任才出现。

近5年来,民生加银精选的平均换手率高达1287.47%,也就是说,每年持仓换血至少12次。而根据天相投顾数据,2021年度偏股混合基金的平均换手率为241%,也就是说,民生加银精选的换手率是同类基金平均值的5倍以上。

近5年来,超高交易频率不但没有给持有人创造超额收益,反而因为产生庞大的交易费用,进而损害净值。

根据2021年年报显示,民生加银精选基金的交易费用达到163.68万元,该报告期末,这只基金的规模仅为7155万元,也就是说,交易费大约占到基金资产的2.2%,比1.5%的管理费还高。

此外,频繁交易使得该基金买入股票金额为5.74亿元,买出股票的金额为6.07亿元,合计交易额为11.81亿元,为该基金期末规模的16.51倍。

固收产品亦“掉线”

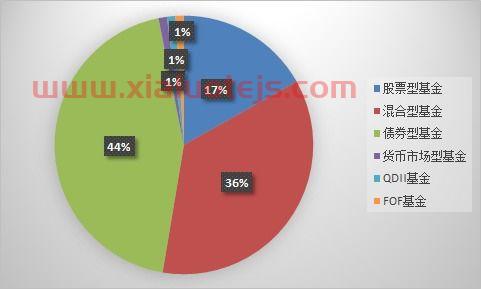

作为千亿级规模的银行系基金公司,截至2022年一季度末,民生加银基金非货管理规模1037.14亿元,其中债券型基金规模为658.19亿元,占非货管理规模的63%,而包括股票型和混合型基金的权益类产品规模为244.19亿元,占非货管理规模的23%。

一直以来,银行系公募基金公司的固收资产条线往往是传统强项,民生加银基金也不例外。但民生加银基金旗下固收条线却纷纷受到重创,多只产品遭遇清盘。

其中,在民生加银基金运作满5年的基金中,除了民生加银精选,还有民生加银鑫享和民生加银信用双利两只债券型基金近5年与近3年业绩均为亏损,民生加银信用双利C近5年来和近3年来收益分别-16.55%和-18.70%,民生加银鑫享C近5年来和近3年来收益分别为-12.75%和-22.23%。

债券型基金一向被宣传为稳健的固收产品,为何会出现如此大的回撤?

根据民生加银鑫享2021年三季报显示,民生加银鑫享彼时重仓了多只地产债,如20大连、16魏桥05、20融创02等。

不过,今年3月30日披露的基金2021年年报显示,报告期末,在民生加银鑫享重仓债券中,上述地产债已消失不见,主要持仓换成了国家债券和政策性金融债券,期末公允价值分别为2.63亿元和2.31亿元,占比分别达53.5%和47%,而企业债券持仓已减持至7109万元,占比降至14.47%。同期,该基金股票持仓为零。

截至2022年一季度末,民生加银鑫享资产规模约4亿元,较2016年10月31日成立时的50亿元相比,降幅断崖式下跌超九成。且该报告期内,民生加银鑫享未有申购,当期赎回金额超15%。

旗下固收产品的业绩不佳,民生加银基金近段时间以来期清盘基金数量明显上升,自去年10月份以来,就有包括民生加银康利、民生加银汇利等多达8只固收类产品遭遇清盘。

权益、固收等产品的折戟,让刚刚启程不久的民生加银基金旗下基金投顾品牌“加银投”遭到质疑,作为“资产配置团队掌舵”以及“解决居民投资痛点,通过科学的股债配比,降低投资组合的波动性,优化收益风险比,追求更好的投资体验并努力获取长期回报”等宣传语的民生加银基金,该如何优化旗下多只基金业绩不佳的情况,是摆在该公司的重要任务。

值得一提的是,2022年3月26日,民生加银基金发布了一则关于*管理人员变更的公告,民生加银基金总经理、首席信息官李操纲于3月25日离职,离职原因显示为“个人原因”。自3月25日起,民生加银基金总经理一职暂由该公司董事长张焕南代任。

周二(3月22日)欧盘时段,伦敦金属交易所(LME)期镍连续第五个交易日开盘下跌,跌幅12%,随后跌幅收窄至9%左右,LME目前为镍设定的涨跌幅限制是15%。LME期镍开盘即跌停的失控行情终于结束了。

在镍价飙升逾50%至每吨逾10万美元后,LME于3月8日暂停了镍交易。该交易所于3月16日恢复镍交易,但自那以来每个交易日镍都触发跌停限制。

目前LME期镍的交易价格已回落至与上海期货交易所期镍相当的水平。LME期镍*交投于每吨28300美元左右。上海期货交易所镍价周二收于每吨206780元,相当于每吨约28800美元。

(LME期镍日线图,英为财情)

LME首席执行官马修·张伯伦(Matthew Chamberlain)此前表示:“随着市场紧张局面的缓和,LME期镍回到一个更正常的水平是合乎逻辑的,显然上海期货交易所的价格是一个很好的指引。”

张伯伦表示,这场镍风波过后,LME将实施更严格的要求,我们非常清楚,这场事件损害了LME的声誉。他说:“我们承认,我们有很多工作要做,以确保LME仍然是金属期货交易的*场所。”

LME对这场危机的反应威胁到了该交易所在全球金属市场的主导地位。LME的批评者说,无论如何,LME本应预计到这场镍危机的到来。青山控股去年开始建立大量空头头寸,即使规模不清楚,至少这些交易的大概情况在市场上是众所周知的。

咨询公司伍德麦肯兹的镍研究主管Andrew Mitchell表示,LME没做好自己的工作。Mitchell说:“当时的情况已经发展到,市场上出现了一些不是正常市场力量的因素。”

国际镍业研究组织(INSG)周一发布的数据显示,今年全球镍市场或出现15.71万吨的供应短缺,而2021年为过剩10.37万吨。

财联社

原标题:LME期镍打开跌停板!失控行情终于结束了

根据中国证券监督管理委员会[2017]13号公告《中国证监会关于证券投资基金估值业务的指导意见》的有关规定及中国证券业协会基金估值工作小组《关于停牌股票估值的参考方法》的指导意见,民生加银基金管理有限公司(以下简称“本公司”) 经与基金托管人协商一致,决定于2022年4月29日起对本公司旗下基金(除ETF基金外)所持有的股票“神火股份”(股票代码000933)采用“指数收益法”进行估值。在该股票复牌且其交易体现了活跃市场交易特征后,恢复按市场价格进行估值,届时不再另行公告。

投资者可登陆我公司网站(http://www. msjyfund.com.cn)或拨打客户服务电话400-8888-388咨询或查阅相关信息。

风险提示:

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证*收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩也不构成对本基金业绩表现的保证。投资者投资于基金前应认真阅读基金的基金合同和招募说明书等资料,了解所投资基金的风险收益特征,并根据自身情况购买与本人风险承受能力相匹配的产品。敬请投资者注意投资风险。

特此公告。

民生加银基金管理有限公司

2022年5月5日

2022-06-23,民生加银基金-基金官网发布公告称,原督查长邢颖因工作调整离任,转任其他岗位,由刘静新任督察长。

公告显示,刘静2001年7月至2008年5月在华北电力大学任讲师,2008年5月至2015年5月先后在中国证券监督管理委员会稽查总队和稽查局工作,2015年5月加入民生加银基金担任风险管理部总监。

今天的内容先分享到这里了,读完本文《民生加银基金》之后,是否是您想找的答案呢?想要了解更多民生加银基金、lme镍实时行情相关的财经新闻请继续关注本站,是给小编*的鼓励。