本篇文章给大家谈谈网信证券官网公告,以及证券所公告在网上怎么看怎么知道有所有公告的知识点,希望对各位有所帮助,不要忘了收藏本站!

内容导航:

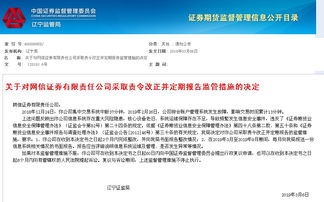

Q1:网信证券官网公告、网信证券会被谁收购

能够收购网信证券的企业还没有浮出表面,而且可能是多家企业。

一、瑞达期货可能收购网信证券。

好买财富通过网信证券重整投资人初选,意将证券牌照收入囊中。此前,瑞达期货、指南针均已举牌参选,这也让处于破产重整的网信证券看来格外抢手。值得注意的是,根据天眼查信息,腾讯产业基金对好买财富持股25.69%;好买财富创始人杨文斌持股17.31%。以杨文斌为代表的实际控制人团队合计持股比例为41.91%,其中有36.58%的股份由公司创始团队控制。

二、收购网信证券的条件。

收购网信证券至少需要10亿资金,目前来看三家机构的现金流都比较充裕。截至2021年上半年,好买财富账面资金约33.96亿元;指南针公司账面除了8.76亿货币资金,另外购买了6.4亿短期理财产品,累计拥有不少于15亿的非受限资金;由于客户保证金存款增加,瑞达期货账面上有货币资金90.24亿元。

三、瑞达期货和网信证券的问题。

根据公开披露的信息,已有瑞达期货、指南针、好买财富三家机构参与网信证券破产重整投资人遴选。好买财富通过初筛,而瑞达期货、指南针暂时均未公布通过初筛的公告。网信证券已取得证券经纪、证券自营、证券投资咨询、证券投资基金销售、证券资产管理、证券承销、代销金融产品、证券保荐、融资融券等相关业务资格。

【拓展资料】

网信证券成立于1995年4月18日,注册资本5亿元。目前,联合创业集团有限公司持有网信证券55.61%的股权,为控股股东。沈阳盛京金控投资集团有限公司、沈阳恒信租赁有限公司分别持有网信证券42.29%、2.10%的股权。

Q2:网信证券网上怎么销户、

网信证券网上怎么销户:

1、登录证券公司APP,找到“销户”入口,然后按照要求提交身份证照片,并进行视频见证即可。如果在APP中没有找到“销户”入口,那么可以直接在APP中联系在线客服,通过在线客服注销证券账户;

2、拨打证券公司的客服电话,然后向客服提出注销申请,并按照客服要求提交销户资料即可;

3、可以携带本人的身份证和股东账户到证券公司的线下营业厅办理注销。

需要注意的是,如果名下有两融账户,或者有其它必须要到线下营业厅办理的业务,那么可能无法在网上进行注销,只能到证券公司的线下营业部进行注销。

Q3:网信证券贵阳有没有、

贵阳市约有30家证券公司的营业部,但是没有网信证券的。可以到网信证券的官网查看离你最近营业部在哪个城市。

Q4:我问一下铁西的网信证券的电话号码、

可以在他们公司官网查询的。证券公司官网都有每个营业部的联系方式。

Q5:网信证券有限责任公司锦州和平路证券营业部介绍、

简介:由“沈阳诚浩证券经纪有限责任公司锦州和平路证券营业部”变更为“诚浩证券有限责任公司锦州和平路证券营业部”

法定代表人:雷霩

联系方式:0416-3208888

官网地址:www.*.com

地址:锦州市古塔区和平路二段76号新大陆9号

15亿清债欲吃牌网信证券指南针未来还有数关要闯

又一家互联网券商诞生在望。 3月17日,指南针(300803.SZ)发布公告称将投入15亿元重整投资款用于网信证券债务清偿,并取得重整后网信证券100%股权。 对于此次重组目的指南针表示,将“进一步完善业务布局,提升上市公司核心竞争力”、“收购优质资产,化解金融风险”。 不过目前该重组的相关手续尚未履行完毕,包括需要网信证券第二次债权人会议完成对《重整计划草案》的表决,其中涉及网信证券原出资人权益调整事项应经出资人组表决等程序;以及证监会的核准上市公司的证券公司控股股东资格等环节。 在业内看来,此次交易若是达成,网信证券也将成为继 (300059.SZ)之后第二家以金融信息业务切入证券业务的A股公司,因此业内也对其怀有“小东财”的期待。但是从另一方面来看,指南针此前的业务聚焦于金融信息服务,如何发挥协同作用对于指南针来说仍然是不小的挑战。网信证券破产重组案终于更进一步了。 2021年7月16日,沈阳中院裁定受理网信证券破产重整一案,并于2021年7月28日指定国浩律所与德恒律所联合担任网信证券管理人。多家公司于2021年9月报名参与了网信证券的破产重整投资人的招募和遴选。 经市场化遴选流程,指南针最终于2022年2月10日被确定为重整投资人。 在听取各方意见后,指南针3月17日发布了《重整计划草案》,网信证券原股东——联合创业集团有限公司、沈阳盛京金控投资集团有限公司及沈阳恒信租赁有限公司在网信证券的出资人权益将调整为零,指南针作为重组投资人将投入15亿元用于网信证券债务清偿,并取得重整后网信证券100%股权。 指南针称:“上述作价综合考虑了标的公司业务情况、与上市公司之间的业务协同、资源互补等因素。” 事实上,15亿元的定价成为了债权人和投资人利益的博弈结果。 一方面,这15亿元并不足以清偿所有债权,截至2021年12月31日,沈阳中院确认网信证券破产重整债权规模为41.99亿元。但是按照重整计划,清偿后仍未获得清偿的债权,网信证券将不再负清偿责任。 也就是说,如果网信证券重组成功,其债务困境将得到解决。 另一方面,这15亿元也高于评估价。 根据评估机构出具的《评估报告》和《估值报告》,在假设破产重整已经完成且不考虑未来指南针对网信证券赋能(协同效应)的情况下,截至2021年12月31日,网信证券100%股权的评估价值为6.79亿元;而在考虑未来指南针对网信证券赋能(协同效应)后的100%股权估值结果为18.23亿元。 15亿元的交易价格相对网信证券未考虑协同效应前的评估价值溢幅度为120.91%;而考虑协同效应的估值结果则是17.73%的折价幅度。 这意味着,如果此次交易达成,指南针或将以不到公允价值8折的价格拿下了一家证券牌照。此次交易最终是否能够达成,仍具不确定性。 “按照这个重整方案,仍然会对普通债权人形成一定的损失,最终债权人能否同意这种解决措施,可能存在不确定性。”一位债市人士指出。 即便该笔交易最终达成,指南针未来面临的挑战仍然不小。 首先是指南针并不符合证监会对于综合类证券公司控股股东的资格要求,因此未来在指南针的控制下,网信证券作为专业类券商只能从事传统券商业务,如经纪、咨询等业务。 根据《证券公司股权管理规定》,专业类券商主要股东要求净资产不低于5000万元;而综合券商的主要股东要求总资产不低于500亿元人民币,净资产不低于200亿元人民币; 据wind数据显示,截至2021年12月31日,指南针的总资产、净资产(所有者权益)分别为20.46亿元、12.82亿元。 “网信证券重整成功后,首先很有可能会申请改名,此外股东方面可能网信证券也难以再满足综合类券商的要求,这会让网信证券的牌照功能进一步收缩。”北京一位非银券商分析师指出,“但也不排除拿下网信后进而寻找更多的战略投资者进入,为其壮大资本实力。” 指南针未来与网信证券进行业务协同也有一定的难度。 一方面,指南针的业务板块分为金融信息服务、广告服务和保险经纪,其中超9成收入来自金融信息服务业务。 公告显示,从2019年至2021年,指南针的金融信息服务业务收入分别为5.76亿元、6.22亿元和8.59亿元,占当期营收的比重分别为92.46%、89.79%和92.08%。 而在经纪渠道方面,指南针并无太多布局,保险经纪业务的收入占当期营收比重不足1%。 从2018年至2020年,指南针的保险经纪业务收入分别为74.88万元、86.59万元和46.32万元,成长性并不明显。 握有流量端口的指南针如何将其用户转化为网信证券的客户,或许还需要做出更多的努力,但这并不妨碍业内对其怀有的“小东财”期待。 事实上, 在拿下同信证券的券商牌照后,其也转型成为了一家互联网券商。年报显示,2021年 的营收和归母净利润已达到130.94亿元,85.53亿元,其中超半数收入均来自证券服务,该项创收达76.87亿元。 指南针有无可能复制 的成长路劲,市场正在拭目以待。

证券所公告在网上怎么看怎么知道有所有公告

都可看到的,个股首页上面会出*号,打开就看到了

关于网信证券官网公告,介绍到此就结束了,不知道你从中找到你需要的信息了吗 如果你还想知道更多这方面的信息,记得收藏关注本站。

查看更多关于网信证券官网公告的详细内容...